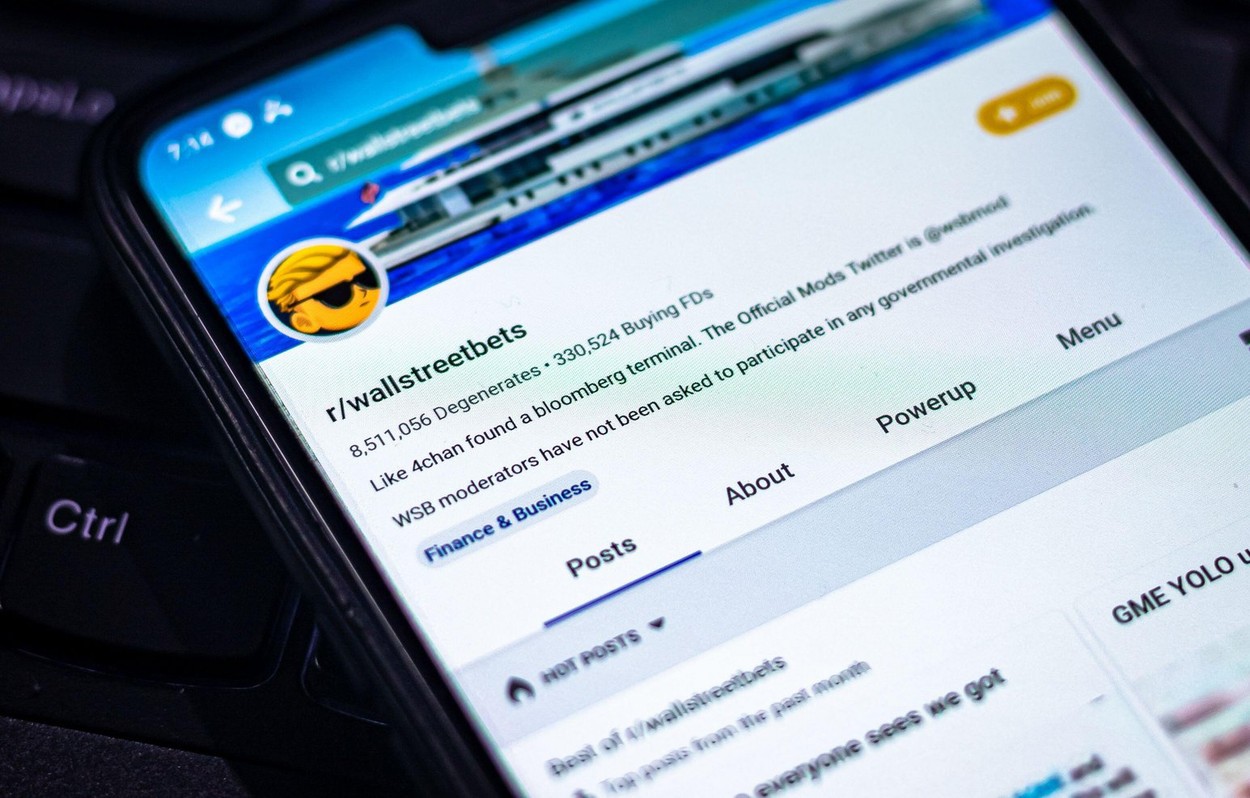

După aproape doi ani de linişte pe piaţa bursieră americană, ne pregătim pentru un pas important despre care vorbeşte întreaga lume, nu doar cea financiară. Este vorba despre debutul la bursă al Reddit, cel mai mare forum de internet independent din lume, printr-o IPO de 748 mil. dolari şi la o evaluare de 6 mld. dolari. Listarea la bursa de la New York este de aşteptat să înceapă din 21 martie, arată analiştii din cadrul XTB, companie de tip fintech care oferă acces la pieţele financiare. Reddit a câştigat popularitate în rândul investitorilor bursieri în 2020-2021, când traderii de retail afiliaţi grupului WallStreetBets au zguduit piaţa bursieră, „atacându-i” pe vânzătorii instituţionali poziţionaţi short pe acţiuni GameStop. În aceste condiţii, se ridică întrebarea: va avea acum Reddit de suferit din cauza ambiţiilor bursiere?

„Există de mult timp speculaţii cu privire la un potenţial IPO (oferta publică iniţială - initial public offering) al Reddit, însă compania a decis să aştepte momentul potrivit pentru a se lista. Se ştie de mult timp că, adesea, «momentul» determină evaluarea realizabilă. Se pare că acest moment tocmai a sosit, deoarece Wall Street se află de luni de zile într-o piaţă de creştere regulată, iar atitudinea faţă de risc s-a îmbunătăţit semnificativ”, punctează analiştii din cadrul XTB. În al doilea rând, economia SUA, de unde Reddit generează aproape 50% din trafic, rămâne puternică. De asemenea, trebuie avut în vedere şi că seria de pierderi de aproape 2 ani a fost în sfârşit întreruptă, iar în ultimul trimestru din 2023, compania a trecut pe profit. În aceste condiţii, nu este de mirare că Reddit intenţionează să continue această tendinţă în trimestrele viitoare, iar Wall Street va fi cu siguranţă cu ochii pe fiecare evoluţie. Potrivit unor surse anonime citate de Bloomberg, familiare cu oferta de IPO, Reddit vizează o evaluare între 6 şi 6,5 miliarde de dolari. Preţul pe acţiune este aşteptat să fie situat între 31 şi 34 de dolari, însă investitorii se întreabă dacă merită.

Reddit ar putea deveni protagonista unei confruntări spectaculoase În cadrul IPO-ului, peste 15 milioane de acţiuni vor fi vândute de Reddit, iar alte 7 milioane de către investitorii care sunt angajaţii săi de facto. Nu este surprinzător faptul că cea mai mare evaluare posibilă este în interesul acţionarilor, precum şi al companiei însăşi, pentru care ar putea fi singura oportunitate de a obţine capital de pe piaţa bursieră. Acţionarii existenţi şi membrii familiilor acestora, pentru care vor fi emise acţiunile, doresc să obţină până la 748 de milioane de dolari din oferta publică iniţială, arată analiştii XTB.

De asemenea, aproximativ 8% din acţiuni vor fi rezervate pentru directorii, angajaţii şi moderatorii forumului, permiţându-le să împartă riscurile, precum şi eventualele profituri cu noii investitori. Deşi există optimism pe pieţe, IPO-ul Reddit este evidenţiat de o serie de controverse. Investitorilor individuali nu le place intervalul de evaluare, care s-a schimbat de mai multe ori în ultimele luni. Totodată, multe opinii contradictorii gravitează în jurul valorii companiei. La acestea, se adaugă lipsa unei profitabilităţi regulate şi concurenţa ridicată în domeniul social media.

„Acest lucru face ca grupul WallStreetBets, provenit de pe acest forum, să aibă intenţia de a vinde în lipsă acţiunile Reddit atunci când listarea se va realiza. În acest fel, ar putea investitorii de retail afiliaţi să pună presiune asupra companiei şi să deterioreze sentimentul? Sau vom asista la măsuri de vindicative din partea marilor instituţii, care vor dori să se «răzbune» pe membrii WallStreetBets după episodul «acţiunilor de tip meme»? Această confruntare de piaţă va merita, cu siguranţă, să fie urmărită deoarece ar putea fi următorul eveniment financiar de interes la nivel global, nu doar în presa de specialitate”, explică analiştii.

Social media şi AI, direcţii pe care Reddit vrea să le exploreze

Industria social media evoluează mai bine decât la începutul anului 2023. Marii jucători acaparează tot mai mult din piaţă, beneficiind de sprijinul tehnologiei AI şi de un optimism sporit din partea agenţilor de publicitate. Reddit a reuşit să-şi menţină poziţia pe piaţă timp de mulţi ani, creându-şi o nişă unică, independentă de giganţi precum Meta şi ByteDance. În 2023, Reddit a înregistrat aproape 850 de milioane de utilizatori activi lunar. Se estimează că numărul mediu de utilizatori activi zilnici va fi de aproximativ 63 de milioane în acest an şi va creşte cu 12% până în 2025. Începând cu luna octombrie 2023, se estimează că Reddit poate ajunge la aproximativ 70 de milioane de utilizatori activi zilnici.

Compania vede o oportunitate în sectorul publicităţii, unde se află încă în primele etape de dezvoltare. Potrivit conducerii, agenţiile de publicitate ar urma să identifice oportunităţi unice de a ajunge la un grup specific de utilizatori, pe care nu îl întâlnesc în alte segmente de activitate. Acesta ar putea fi un domeniu deosebit de important, având în vedere îmbunătăţirea situaţiei macroeconomice globale, care va aduce, în mod natural, bugete publicitare generoase pentru marile corporaţii.

Reddit încearcă să se adapteze şi la tendinţele pe care le aduce inteligenţa artificială, deşi compania nu pare capabilă să se alinieze entuziasmului creat în jurul AI. Totuşi, pentru un IPO într-o piaţă în creştere condusă de inteligenţa artificială, AI trebuia să apară pe agendă, până la urmă. Compania este în curs de a vinde permise de acces la datele de pe platformă, care urmează să fie folosite pentru a antrena mai multe modele lingvistice. Valoarea acestor permise de acces este estimată la aproximativ 203 milioane de dolari, cu o licenţă pe doi sau trei ani. Din această sumă, Reddit speră să obţină încă 66,4 milioane de dolari, existând deja un prim acord cu Google.

„Încă din luna ianuarie a acestui an, compania lua în calcul o evaluare de 5 miliarde de dolari, pe care o va impulsiona, în cele din urmă, probabil la peste 6 miliarde de dolari. Aceasta este încă mult sub evaluarea de aproape 15 miliarde de dolari din perioada pandemiei. Astăzi, investitorii sunt mai prudenţi, ratele dobânzilor au crescut semnificativ, iar pieţele nu mai ating evaluările astronomice de la sfârşitul anului 2020 şi începutul anului 2021. În ciuda evaluării mai mici preconizate a companiei Reddit, este departe de a fi considerată un chilipir”, explică analiştii XTB.

Să fie Reddit evaluată prea sus de investitori?

Raportul de evaluare a Reddit, în comparaţie cu alte companii listate din domeniul social media şi al publicităţii nu pare deosebit de atractiv. Dacă numărul mediu zilnic de utilizatori (baza de venituri) ar fi similar cu cel al familiei de aplicaţii Meta Platforms (aproximativ 3,200 miliarde de utilizatori activi pe Facebook, Instagram şi WhatsApp), evaluarea Reddit ar putea fi de aproximativ 2.700 miliarde de dolari, faţă de evaluarea de 1.260 miliarde de dolari doar pentru Meta. Dar nici măcar o astfel de comparaţie nu pare să se apropie de această scară, deoarece în 2023, venitul pe utilizator (ARPU) al Reddit era de aproximativ 0,78 dolari, faţă de cei 44,6 dolari generaţi de Meta.

„De asemenea, dacă juxtapunem evaluarea cu alte companii care activează în sectorul publicităţii şi al internetului, de exemplu, şi cu acţiunile Opera, vedem că evaluarea este ridicată. Opera are aproximativ 350 de milioane de utilizatori şi, cu un ARPU de peste 1,4 dolari, un profit net în plină expansiune şi o datorie aproape zero, compania este evaluată la 1,4 miliarde de dolari. Adevărul este, însă, că profitabilitatea Reddit se îmbunătăţeşte treptat”, arată analiştii din cadrul XTB.

În 2023, Reddit a înregistrat o pierdere netă de 90,8 milioane de dolari, la venituri record de 804 milioane de dolari. În 2022, compania a marcat o pierdere de 158,6 milioane de dolari, la venituri de 666,6 milioane de dolari. Aşadar, ar putea investitorii să evalueze prea sus preţul companiei?

La mai bine de doi ani de la prima depunere confidenţială la Comisia americană pentru valori mobiliare şi burse (SEC), investitorii au o nouă şansă de a cumpăra acţiuni ale „forumului lor preferat". Se pare că investitorii predispuşi la risc ar putea conduce acţiunile RDDT, sperând la o volatilitate peste medie. Atenţia Wall Street este acum concentrată pe Reddit, dar se pare că vom vedea câteva IPO-uri interesante în lunile următoare. Pe piaţa americană, printre acestea se numără Rubrik, susţinută de Microsoft, specializată în securitatea datelor, şi Waystar Technologies, care activează în sectorul sănătăţii. În Europa, merită atenţie viitoarele oferte publice iniţiale ale unor companii precum Douglas şi Golden Goose.

Despre XTB:

Grupul XTB este un furnizor internaţional de produse, servicii şi soluţii tehnologice de tranzacţionare şi investiţii. Entităţile Grupului XTB sunt supravegheate de cele mai mari autorităţi de reglementare din lume, inclusiv FCA, CySEC şi KNF. De peste 18 ani, XTB Group a oferit investitorilor de retail acces imediat la sute de pieţe din întreaga lume. XTB este o companie fintech bazată pe încredere, tehnologie şi suport. Din 2004, Grupul XTB şi-a extins activitatea, care acoperă acum 13 pieţe majore din Europa, America Latină şi Asia, câştigând încrederea a peste 935.000 de clienţi. Folosind propriile platforme premiate xStation şi xStation Mobile, entităţile XTB Group oferă acces la peste 6.000 de instrumente financiare, inclusiv acţiuni reale, ETF-uri şi CFD-uri pentru Forex, indici, mărfuri, acţiuni, ETF-uri şi criptomonede. Prin X-Open Hub, XTB oferă tehnologie de vârf instituţiilor financiare din întreaga lume. Mai multe pe: www.xtb.com.