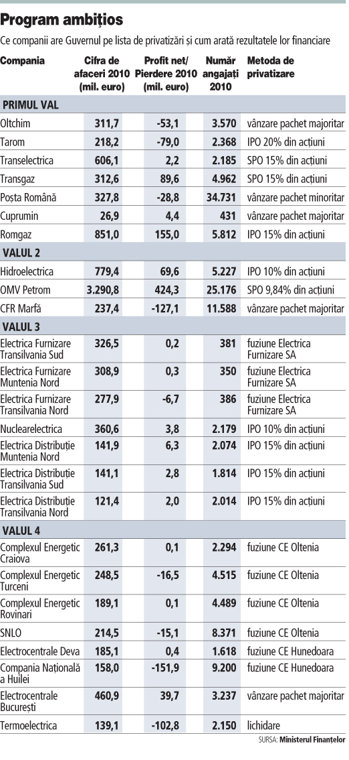

Ce şi-a asumat Guvernul faţă de FMI în privinţa listărilor şi administrării companiilor de stat şi ce a realizat până acum. Doar unul din zece angajamente este în grafic

Guvernul şi-a asumat încă din 2010 vânzarea pe bursă a unor pachete minoritare de acţiuni la companii din sectorul energetic la care deţine participaţii şi privatizarea pachetelor majoritare de acţiuni la companiile de stat cu probleme, precum Oltchim sau CFR Marfă.

Demersurile pentru vânzarea pe bursă a unor pachete de 15% din Transelectrica, Transgaz şi Romgaz au început din mai 2010, când ministrul economiei de atunci, Adriean Videanu, promitea listarea Romgaz până la finalul lui 2010. După aproape doi ani, statul a reuşit în final să selecteze intermediari pentru cele trei oferte, dar încă nu a finalizat nicio ofertă. Singura promisiune respectată a fost oferta de vânzare a unui pachet de 9,84% din acţiunile Petrom, care a avut loc în iulie 2011, dar care s-a încheiat cu un eşec din cauză că a venit exact în momentul în care pieţele internaţionale au intrat în picaj din cauza crizei datoriilor suverane ale ţărilor din zona euro.

Aşadar după doi ani de promisiuni, statul nu a încasat încă niciun ban din privatizări. Mai mult, companii precum Oltchim sau CFR Marfă sunt încă în portofoliul statului şi o duc din ce în ce mai rău, acumulând pierderi şi datorii tot mai mari.

Obiectivele asumate în scrisoarea de intenţie cu FMI de la finalul anului trecut sunt foarte ambiţioase, iar dacă vor fi respectate, 2012 ar putea fi anul celor mai mari privatizări din ultimii zece ani. Guvernul este presat să meargă înainte cu privatizările prin bursă atât de către FMI, dar şi de Fondul Proprietatea. În ianuarie a intrat în vigoare o lege care prevede că statul este obligat să listeze la bursă pachete de minimum 5% din acţiunile companiilor la care Fondul Proprietatea este acţionar minoritar.

Aşadar, pe hârtie, lucrurile arată promiţător pentru bursă. Care este însă stadiul privatizărilor din punct de vedere practic?

1. Privatizarea Oltchim Râmnicu Vâlcea (incertă)

Statul român a promis reprezentanţilor FMI că va finaliza privatizarea celui mai mare combinat chimic din România, Oltchim Râmnicu Vâlcea (OLT) până la sfârşitul lunii aprilie a acestui an.

Totuşi Guvernul nu s-a grăbit să înainteze în procesul de privatizare, abia la sfârşitul anului trecut făcând primul pas privind selectarea consultantului care se va ocupa de această operaţiune deşi compania se află într-o situaţie foarte dificilă. Compania nu mai are bani pentru achiziţia de materii prime şi din această cauză funcţionează doar cu o parte din instalaţii, are datorii de 2,5 mld. lei (583 mil. euro) şi generează lunar pierderi de aproximativ 18,6 mil. lei (4,3 mil. euro), iar circa 840 de angajaţi (din totalul de 3.500) sunt trimişi lunar în şomaj tehnic. PricewaterhouseCoopers a fost ales consultantul privatizării Oltchim la mijlocul lunii decembrie în urma unei licitaţii. De atunci nu a mai apărut nicio veste legată de privatizarea Oltchim în condiţiile în care întregul proces ar trebui să se încheie în mai puţin de trei luni.

2. Oferta publică iniţială (IPO) pentru 20% din Tarom (în întârziere)

Ministerul Transporturilor a semnat pe 16 decembrie contractul de intermediere pentru oferta publică iniţială de vânzare a 20% din acţiunile Tarom cu un consorţiu format din firmele de brokeraj Carpatica Invest şi Swiss Capital. Acest consorţiu a fost de altfel singurul care a depus ofertă pentru listarea Tarom. Consorţiul va încasa un comision fix de 1,99% din valoarea ofertei. Termenul până când ar trebui lansată oferta este finalul lunii aprilie.

Tarom este însă o companie dificil de vândut pe bursă în contextul actual în care majoritatea companiilor aeriene se confruntă cu dificultăţi. În plus, Tarom a anunţat că a transportat anul trecut 2,19 milioane de pasageri (faţă de 2,4 milioane cât prognozase) şi a pierdut poziţia de lider pe piaţă fiind întrecut de compania ungară Wizz Air. De asemenea, compania ar putea raporta pierderi de 58 mil. euro pentru 2011, pentru al patrulea an consecutiv, astfel că intermediarii vor avea o misiune grea în a atrage investitori.

3. Oferta de vânzare a 15% din Transelectrica (în grafic)

Oferta Transelectrica este cea mai avansată şi ar urma să fie lansată până la finalul lunii. Intermediarul ofertei este un consorţiu format din BCR, Swiss Capital şi Intercapital Invest. Până la lansarea ofertei mai sunt de străbătut o serie de paşi: aprobarea prospectului preliminar de către CNVM, desfăşurarea unui road-show şi stabilirea preţului de ofertă de către intermediari, iar apoi aprobarea preţului de către Guvern.

În prezent, Transelectrica este evaluată pe bursă la 319 mil. euro, iar la acest preţ statul ar încasa aproape 48 mil. euro din vânzarea acţiunilor. Pentru a fi sigur că vinde acţiunile, Guvernul ar trebui să se gândească însă la un discount faţă de preţul de pe bursă.

4. Oferta de vânzare a 15% din Transgaz (uşor în întârziere)

Ministerul Economiei, prin OPSPI, a semnat recent contractul de intermediere cu consorţiul format din Raiffeisen Capital&Investment, Wood şi BT Securities, singurul care a participat la licitaţia din decembrie. Oferta putea fi lansată cel târziu în luna mai, astfel că ar putea fi depăşit termenul asumat (finalul lunii aprilie). Transgaz este una dintre companiile de stat profitabile, astfel că oferta va atrage interes, însă contează ce preţ va cere Guvernul. În prezent, Transgaz este evaluată pe bursă la 668 mil. euro, iar pachetul de 15% pe care statul intenţionează să-l vândă valorează 100 mil. euro.

5. Vânzarea unui pachet minoritar din Poşta Română (încă nu a fost demarată)

Ministerul Comunicaţiilor a anulat marţi procedura de atribuire a contractului de servicii de expertiză economică, tehnică şi juridică în vederea atragerii unui investitor strategic minoritar la Poşta Română, din cauza unor vicii de procedură, au anunţat reprezentanţii ministerului. Ei au precizat că procedura de atribuire va fi reluată după remedierea situaţiei existente, dar cel mai probabil va fi ratat termenul asumat (finalul lunii aprilie).

6. Privatizarea Cuprumin până la mijlocul lunii februarie (amânată)

La sfârşitul lunii octombrie a anului trecut Ministerul Economiei a anunţat că scoate Cuprumin la privatizare, metoda aleasă fiind cea a licitaţiei cu strigare, deşi iniţial programul de privatizare prevedea vânzarea companiei prin intermediul pieţei de capital, respectiv a Bursei de la Bucureşti, care este o metodă mult mai transparentă. Preţul de pornire al licitaţiei este de 263,3 mil. lei (circa 60,6 mil. euro) în condiţiile în care Cuprumin deţine drepturi de exploatare a celui mai mare zăcământ de cupru din România, de la Roşia Poieni, reprezentând circa 60% din totalul rezervelor naţionale de metal roşu, evaluate în prezent la 30 mld. dolari. Licitaţia a fost amânată cu trei luni, până la sfârşitul lui martie, motivul invocat de stat fiind interesul unor investitori de a prospecta zona înainte de a depune o ofertă concretă.

7. Listarea a 15% din acţiunile Romgaz până la finalul lunii iunie (uşor în întârziere)

7. Listarea a 15% din acţiunile Romgaz până la finalul lunii iunie (uşor în întârziere)

Ministerul Economiei a selectat recent consorţiul format din Goldman Sachs, Erste, BCR şi Raiffeisen Capital&Investment pentru a intermedia listarea la bursă a Romgaz, care ar putea fi cea mai mare listare din istoria bursei de la Bucureşti. Contractul de intermediere nu a fost însă semnat deocamdată, iar pregătirea ofertei ar putea dura cel puţin şase luni, având în vedere că Romgaz nu este listată, deci pregătirea prospectului necesită eforturi mai mari din partea intermediarilor. Oferta, care s-ar putea ridica la 400 mil. euro, ar putea fi lansată astfel cel mai devreme în iulie, iar dacă nu în septembrie.

8. Listarea a 10% din Hidroelectrica (în întârziere)

Statul şi-a asumat selectarea intermediarului pentru oferta publică iniţială (IPO) a Hidroelectrica până la mijlocul lunii februarie, astfel încât oferta să fie lansată până la finalul lunii octombrie. Listarea Hidroelectrica a fost aprobată în adunarea generală a acţionarilor la finalul lunii ianuarie, iar ieri a fost publicat anunţul de licitaţie pentru selecţia intermediarului. Ofertele intermediarilor vor fi depuse până la 1 martie, astfel că listarea de 350 mil. euro a Hidroelectrica este în întârziere faţă de calendarul asumat.

9. Reluarea ofertei de vânzare a 9,84% din Petrom (incertă)

Statul nu a reuşit anul trecut să vândă 9,84% din acţiunile Petrom şi a promis că va încerca din nou în prima jumătate a acestui an, însă deocamdată nu se ştie când va fi reluată oferta Petrom şi mai ales cum. Cel mai simplu ar fi să fie actualizat prospectul de anul trecut şi să se iasă în piaţă când vor fi cele mai bune condiţii, dar asta ar însemna să se meargă cu acelaşi consorţiu de intermediari (Renaissance Capital, BT Securities, EFG Eurobank Securities şi Romcapital) care a fost criticat pentru eşecul din 2011. Selectarea unui alt intermediar şi redactarea unui nou prospect ar întârzia însă mult oferta, iar derularea ei în acest an ar deveni incertă. În prezent, preţul acţiunilor Petrom este de 0,3455 lei/acţiune, sub preţul minim de 0,37 lei/acţiune cerut anul trecut de stat, iar pachetul de 9,84% este evaluat la 443 mil. euro.

10. Privatizarea CFR Marfă (incertă)

Iniţial, Guvernul pusese CFR Marfă pe lista companiilor pentru care urmează să se recruteze manageri noi din sectorul privat şi îşi asumase vânzarea unui pachet minoritar de acţiuni. Strategia a fost schimbată însă după ultimele negocieri cu FMI, mergându-se acum pe varianta unei privatizări totale. CFR este însă o companie "sensibilă", iar procesul de privatizare va fi extrem de dificil.

Din decembrie nu au mai apărut niciun fel de informaţii privind privatizarea CFR Marfă, deşi consultantul pentru această tranzacţie ar trebui selectat până la mijlocul acestei luni.

Listarea a 10% din Nuclearelectrica (în întârziere)

Guvernul a aprobat la finalul anului trecut listarea la bursă a 10% din acţiunile Nuclearelectrica, care vor fi emise într-o majorare de capital. Pentru demararea procesului de listare este nevoie însă de aprobarea adunării generale a acţionarilor, după care se poate trece la procesul de selectare a intermediarului. Oferta Nuclearelectrica ar trebui să aibă lco cel târziu în decembrie 2012, dar este puţin probabil ca acest calendar să fie respectat.

Privatizarea Electrica Furnizare (încă nu a fost demarată)

Electrica Furnizare este o companie nou înfiinţată care a preluat activitatea de furnizare a energiei electrice desfăşurată anterior de Electrica SA. La mijlocul lunii decembrie, Ministerul Economiei a publicat un proiect de Hotărâre de Guvern privind începerea procesului de privatizare, însă acesta nu a fost încă aprobat. În aceste condiţii, e greu de crezut că va fi respectat calendarul asumat, care prevede selectarea consultantului juridic care să asiste statul în procesul de privatizare până la mijlocul lunii februarie.

Listarea la bursă a unor pachete minoritare la cele trei filiale de distribuţie a energiei electrice controlate de stat (încă nu a fost demarată)

Statul mai deţine pachete majoritare de acţiuni la trei companii de distribuţie a energiei electrice (Electrica Distribuţie Muntenia Nord, Electrica Distribuţie Transilvania Sud şi Electrica Distribuţie Transilvania Nord). La începutul acestei săptămâni, Ministerul Economiei a publicat pe site-ul propriu un proiect de hotărâre de guvern privind vânzarea pe bursă a câte 15% din acţiunile celor trei companii. Abia după ce proiectul va fi aprobat se va putea demara selecţia consultanţilor juridici şi a intermediarilor.

Statul este presat să listeze cele trei companii în condiţiile în care Fondul Proprietatea deţine participaţii minoritare, iar până la finalul anului statul trebuie să listeze pachete minoritare de acţiuni la toate companiile pe care le controlează la care FP este acţionar minoritar.

Obiective Asumate de Guvern în scrisoarea de intenţie cu FMI privind privatizarea companiilor de stat

22. Eforturile noastre de privatizare nu au progresat atât de repede pe cât anticipam, dar ne menţinem angajamentul privind ofertele de vânzare a unor pachete de acţiuni minoritare sau majoritare într-o serie de companii în următoarele luni. Indicatorul structural privind desemnarea de consultanţi pentru privatizări nu a fost atins, dar intenţionăm să rectificăm acest lucru până la şedinţa boardului FMI. Privatizarea acestor companii va fi realizată prin mecanismele pieţei şi ne vom consulta îndeaproape cu reprezentanţii FMI şi ai Comisiei Europene. Consultanţii tranzacţiilor vor avea sarcina de a elabora rapoarte de evaluare şi de a recomanda şi justifica preţurile de ofertă în vederea închiderii cu succes a tranzacţiilor. Privatizările pe care le-am planificat sunt următoarele:

* Primul grup de companii la care se vor derula oferte până la finalul lui aprilie 2012 include:

1) Oltchim (vânzarea acţiunilor statului către un investitor strategic)

2) Tarom (ofertă publică iniţială - IPO pe bursă pentru 20% din acţiuni)

3) Transelectrica (ofertă publică secundară - SPO pentru 15% din acţiuni)

4) Transgaz (SPO pentru 15% din acţiuni)

5) Poşta Română (o participaţie minoritară)

În plus, compania de minerit Cuprumin va fi privatizată până la mijlocul lunii februarie 2012 şi oferta publică iniţială (IPO) pentru 15% din Romgaz se va derula până la finalul lunii iunie.

* Al doilea grup de companii include:

1) Hidroelectrica (vânzarea prin IPO a 10% din acţiuni şi majorarea capitalului)

2) Petrom (oferta de vânzare a 9,84% din acţiuni va fi reluată)

3) CFR Marfă (privatizarea pachetului majoritar, posibil cu ajutorul BERD şi IFC)

Selectarea consultanţilor pentru aceste tranzacţii va fi finalizată la mijlocul lunii februarie (indicator structural).

* Al treilea grup de companii:

1) Electrica Serv (privatizarea pachetului majoritar de acţiuni al tuturor companiilor regionale care sunt în proces de formare)

2) Nuclearelectrica (vânzarea prin IPO a 10% din acţiuni prin majorare de capital)

3) Electrica Furnizare SA (incluzând activitatea de aprovizionare transferată de la Electrica SA, vânzarea pachetului majoritar)

4) Cele trei filiale de distribuţie Electrica (privatizarea unor pachete minoritare)

Selectarea consultanţilor juridici pentru acest grup va fi finalizată la mijlocul lunii februarie (indicator structural).

* Desemnarea consultanţilor juridici va fi finalizată până finalul lunii iunie pentru:

1) Noul producător de energie Hunedoara care va fi creat prin fuziunea centralelor Paroşeni şi Mintia şi achiziţia celor patru mine viabile ale CNH. Statul va privatiza pachetul majoritar de acţiuni.

2) Noul producător de energie care va fi creat prin fuziunea SNLO şi a celor trei complexuri energetice Craiova, Rovinari şi Turceni (nu se specifică dacă va fi privatizat pachetul majoritar sau va fi listat un pachet minoritar).

3) ElCen Bucureşti (privatizarea pachetului majoritar)

23. Pe lângă privatizări, vom continua pregătirile pentru a rezolva situaţia financiară a Termoelectrica SA. Până la finalul lui 2011 activele viabile vor fi extrase prin executare silită de către ANAF sau vândute. Pentru restul companiei va fi demarată procedura de lichidare voluntară până la finalul lui 2011.